编者按:本文来自微信公众号“市值观察”(ID:shizhiguancha),作者:文雨,编辑:小市妹,36氪经授权发布。

在全球面临核心资产荒的时代大背景下,白酒是中国一项特有的核心资产,也成为了海内外机构投资者资产配置的重要方向。岁末年初之际,机构扎堆取暖,A股则继续“买醉”,白酒板块在跨年行情中再次抢戏。

1 量缩价涨,高端胜出

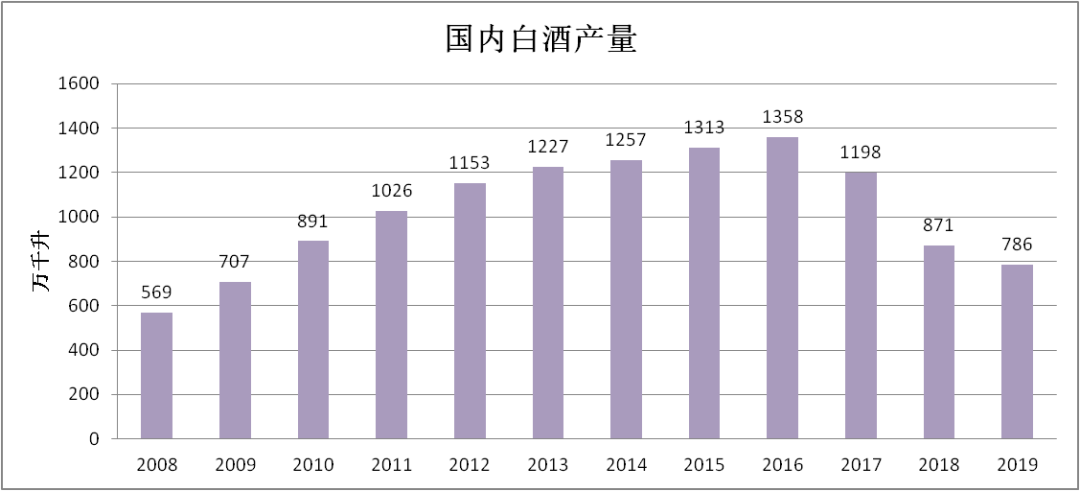

从总量上来说,白酒行业的产量在过去几年持续萎缩,根据国家统计局的数据,中国白酒产量在2016年达到1358万千升的历史性高点,随后便快速下滑。截至到2019年,降至786万千升,回到了十年前的水平。

▲数据来源:国家统计局

白酒按照不同价格档次可以分为高端型、次高端型、中端型和低端型四种。在白酒产量整体下滑的背景下,以茅、五、泸为代表的高端白酒的市场总量却从2012年的4.5万吨扩容至2019年的7万吨,总量逆势增长了55.6%。

2012年,限制“三公消费”的政策使得白酒价格出现回调,但经历了三年的阵痛期之后,高端白酒的消费者结构已经逐步实现从政务消费向个人消费和商务消费的转变。至此,高端白酒迎来了“量价齐升”的格局。

从2015至2019年,五粮液和飞天茅台的价格涨幅高达近70%,泸州老窖各系列产品也频繁提价。2020年,飞天茅台一批价由2300元大幅上涨至2800元以上,终端价基本在3000元左右;郎酒旗下的拳头产品青花郎也频频提价,今年七月,其全国统一零售价上调为1299元/瓶,仅仅过了两个月之后,青花郎的零售价再次上调200元至1499元/瓶;五粮液一批价则由905元上涨至980-1000元,终端价基本在1050元左右。

高端白酒的价格天花板打开之后,次高端领域也迎来扩容。根据中泰证券的研报,2019年,300-500元价位的核心品牌收入增速超过25%,是细分市场增速最快的价位。

白酒行业完美印证了消费升级的逻辑,而酒企的业绩则直接反映出了行业分化的趋势。2020年前三季度,A股19家白酒上市企业的总营收达到1909.92亿元,同比增长5.1%,其中位列第一梯队的茅、五、洋、泸、汾的营收总和达到1505.95亿元,占19家上市白酒企业总营收的78.85%。

▲数据来源:同花顺数据库

展开来看,共有9家酒企出现了营收、净利润的双下滑,而这些企业主要集中在中低端领域,其中青青稞酒的归母净利润下滑了333.6%;金种子酒的归母净利润下降了46.65%;口子窖的归母净利润同比下滑了33.35%。相比之下,贵州茅台、五粮液、泸州老窖、山西汾酒等第一梯队的企业均实现营收和利润的双增长。

风物长宜放眼量,众多因素促使人均饮酒量的下滑,在此背景之下,追求档次和品质的升级渐成大势所趋,白酒行业的分化或将持续。

2 时代交替,酱香崛起

中国白酒历史非常悠久,不同的地理和文化因素使得白酒形成了多种香型结构。1979年的第三届全国评酒会上首次实施按香型进行评比,从此开启了以香型来区分酒类别的时代。

目前通过国家标准的香型有十二种,其中以浓香型、酱香型和清香型为主。事实上,当下白酒在迈向高端化的过程中还伴随着主导香型的变迁,而历史规律表明,每次变迁都有一个共同的规律:第一品牌决定主导香型。

上世纪七八十年代,以山西汾酒为代表的清香型白酒成为主流,当时恰逢国内粮食紧缺,清香型白酒酿造成本低的优势得以凸显,高性价比是其占主导地位的根本。进入90年代之后,浓香型白酒异军突起,占据了白酒市场的70%以上,而造成这一现象的原因是多方面的。

首先,随着改革开放的推进,国内经济状况持续改善,粮食产量也不断提升,清香型白酒的优势不再显著;其次,国家从1988年开始放开名酒价格的管控,彼时货币增发引起的通胀风暴和供求关系失衡(供不应求)引起的民间抢购浪潮推动了白酒价格的快速提升。

各大品牌混战之际,五粮液在时任领导王国春的带领下“杀出重围”,通过多次提价成为价格最高的白酒,并且在此后的十年时间里稳居高端酒第一品牌,以点带面推动了“浓香热”。截止到2019年,浓香型白酒还占到白酒市场60%以上的份额。

事实上,茅台的价格在2008年时就已再次反超五粮液,重新夺回白酒第一品牌的宝座,酱香型白酒自那时就已经酝酿崛起,但随后限制“三公消费”的政策打乱了这一进程。

2015年之后,白酒在经历了一轮深度调整之后迎来复苏,迈向高端化成为此轮复苏的主旋律。此时贵州茅台已经成为第一品牌,酱香酒在其带领下进入高速扩张期。

2019年,酱香酒的产能约55万千升,占白酒行业总产能的约7%,但收入达到1350亿元左右,同比增长约22.7%,行业占比达到约21.3%;实现利润约550亿元,同比增长约22%,行业占比约42.7%。

从数据中可以直观的发现,酱香酒用了较少的产能即实现了较高的价值,贵州茅台在其中扮演了重要的角色,2019年,茅台高端酱酒的收入占据了酱香型白酒市场超50%的市场份额。

在其背后,其他酱香酒企业也在高速成长。

2019年,郎酒收入83.48亿元,同比增长11.62%,净利润24.25亿元,同比增长240.30%,近3年公司收入复合增速为27.7%,净利润复合增速为182.4%。

去年酱香事业部的青、红花郎快速崛起,营收达32亿元,增速超60%;茅台集团旗下习酒去年的营收也超70亿元,增速超40%;2019年,国台的营收为18.88亿元,虽然体量小,但同比增长高达60.46%,净利润3.74亿元,同比增长51.65%,近3年公司收入的复合增速为81.5%,净利润复合增速为129.5%。

从数据上来看,酱酒企业的增长速度明显高于行业的平均水平,这也直接印证了酱香型白酒在茅台、郎酒的引领下正在崛起的事实。

数据显示,酱香酒中的酯类物质超过40 种,香气成分多达1000多种。业内人士对此表示,酱香酒的口感侵袭性更高,这也就是为什么很多消费者喝惯了酱香酒之后就不习惯再去喝其他香型的白酒,相当于天然地提高了粘性度。

事实上,白酒迈向高端化不只是体现在价格上,从清香到浓香再到酱香,工艺由简单到复杂,口感的浓郁层次也逐级递增,本质上也是由追求“量”到追求“质”的转变,这或许才是消费升级的深层次内涵。

3 顺势而动,业绩为王

在过去的很长一段时间内,白酒主要以三公消费为主,因此周期属性更强。但自2012年之后,白酒的主要消费群体和场景均发生了显著变化,三公消费逐渐演变成大众消费和商务宴请,消费品属性逐渐取代周期属性。

而且,随着新中产阶 级的崛起,这部分需求的根基比较扎实,短期内行业不会再出现像2012年那样的政策性利空。

基于这一判断,白酒行业未来还是一个不错的赛道,但上文已经提到过,行业的分化与变革在同步进行,难以阻挡的高端化碰上了持续升温的“酱香热”。

至此,未来白酒板块配置的两条主线也就比较清晰了。在高端领域,茅台、五粮液、泸州老窖依然具备不可撼动的地位。

除此之外,高端白酒的价格空间被打开之后,次高端与高端之间的价格带产生了真空,次高端领域也因此有了提价动力,未来谁能占领这一领域将会带来明显的业绩增长,将目标锁定在二线品牌和区域龙头。

在酱香酒领域,贵州茅台一骑绝尘,由于产能天花板有限,公司宣布2020年的基酒产能达到5.6万吨之后中短期内不再扩张产能,未来大概率还是供不应求的局面,业绩自然差不了。

除此之外,上文提到过的郎酒和国台也在积极寻求上市,注册制的背景下大概率都将会登陆资本市场,目前正处于业绩爆发期,未来值得关注。

但需要注意的一点是,不管是出于何种原因,白酒板块的大涨导致其已经偏离了合理的估值区间。

和自身的历史数据相比,截止到1月7日,中证白酒的PE(TTM)已经达到64.46,历史百分位高达100.00%;和大盘的同期涨幅相比,2019年底上证指数的PE(TTM)为13.13,目前为16.61,增长幅度为26.50%;而同期中证白酒指数的PE从31.96上升至目前的64.46,期间涨幅高达101.69%,远远高于上证指数的涨幅。

非理性繁荣终究难以持续,目前机构资金对于白酒已经明显超配。待市场情绪降温以后,白酒板块的整体估值大概率出现回调,而相关公司的股价随业绩的分化而分化恐为大势所趋。投资逻辑将从估值提升切换到业绩兑现,回归基本面进行个股的精选是必由之路,而在大方向上要把握住高端化和“酱香热”这两大主线。

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。