盛世古董,乱世黄金。

远处,中美贸易战硝烟未散,俄乌战争就已开打;近处,美联储持续加息,硅谷银行应声倒下,全球银行业危机乍起。

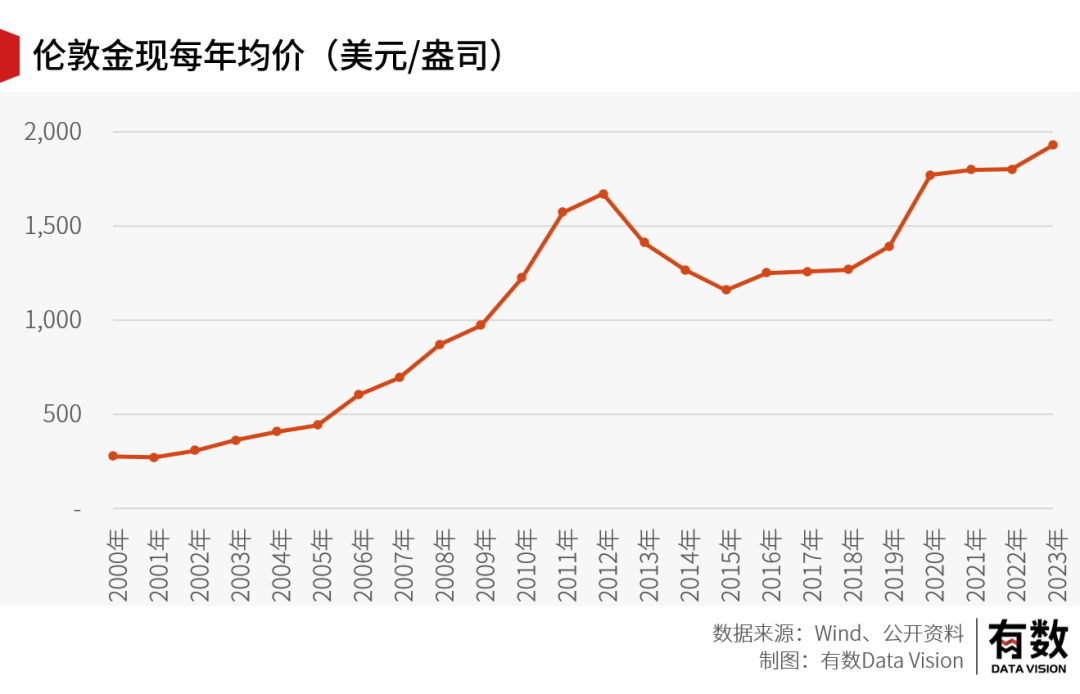

今年一季度,全球各国央行购买了228吨黄金,同比增长176%,我国央行也极为罕见的连续六个月买入黄金。而金价,也自2020年疫情爆发以来,持续在历史高位运行。

人类对黄金的认知及偏爱,其实也是人类自身对财富“挖掘、积累、掠夺”,以及对权力“炫耀、征服和战争”的历史。人们将它从矿山里分离出来,又囤积在安全机密性极高的仓库之中。

然而事实上,黄金本身并没有多少用处,反倒是纯度越高的黄金越容易变形,非常适合给牙齿作填充物。

黄金最显著的特性,是它天然的稀缺,与化学意义上的稳定:在美国,大量船体打捞公司专门致力于寻找沉入海底的船只,早在16世纪西班牙掠夺的墨西哥或是秘鲁金币,数百年过去依旧完好无损的躺在海底。

这种永不磨灭的特性成为了一个王朝想要强调永恒权力最理想的物质,同样也成为了近代社会,美国布雷顿森林体系的基础。

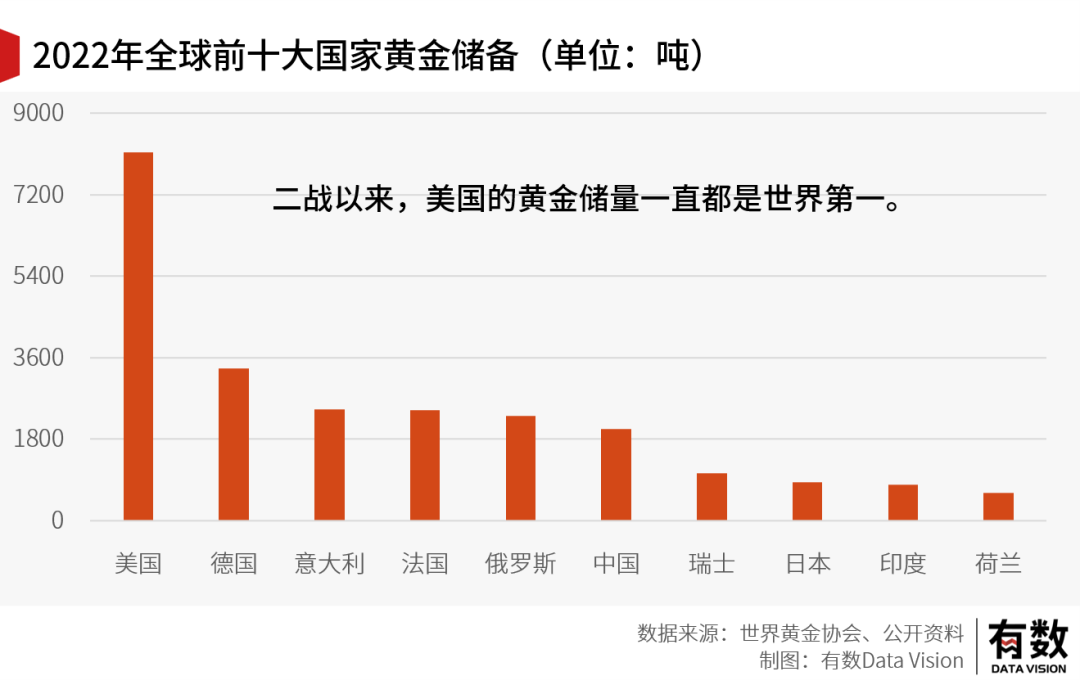

第二次世界大战时期,绝大多数国家都因战争陷入贫困,而美国却在此期间大发战争财。1948年,全世界黄金储备共计3.02万吨,美国一家,就拥有其中的70%以上。

以此为基础,美国向全球承诺35美元可以交换一盎司黄金,成功奠定了最初期的美元价值,也形成了美元霸权。

随着战争对经济的影响逐渐消退,社会生产率开始大幅提高,可全球范围内的黄金总量却难以提升,大量黄金被兑换,1968年,美国的黄金储备近乎腰斩,落到了1万吨以下,占比也从全球的70%下滑至25%。

即便如此,美国依旧是全球拥有黄金储备最多的国家。

最爱买黄金的国家

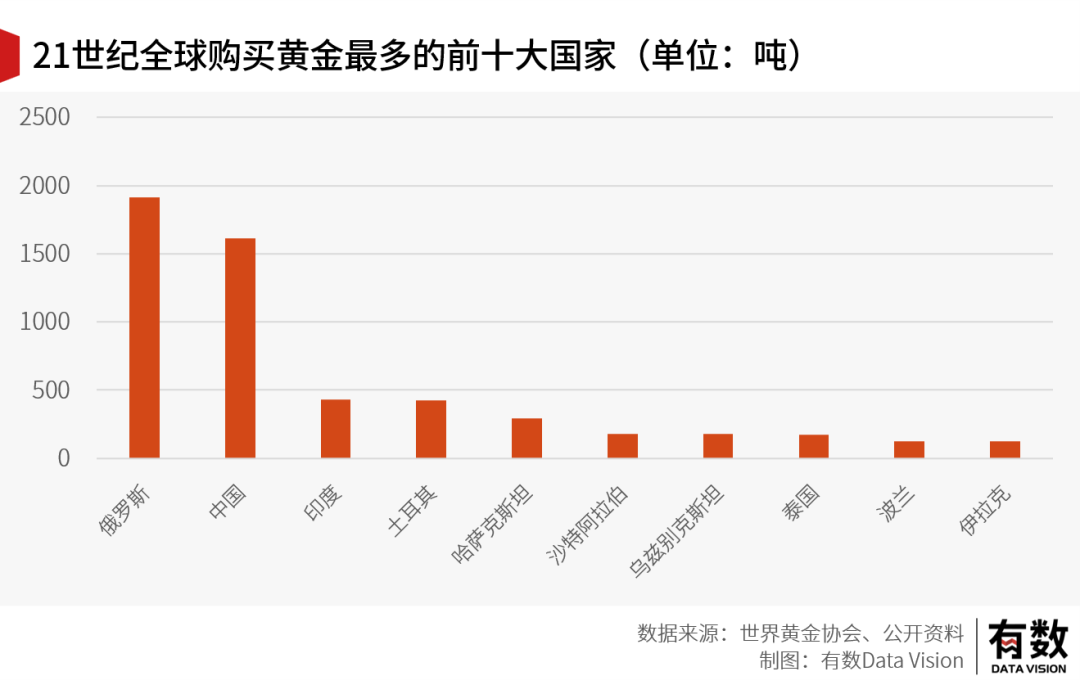

美国黄金几乎是年年流出,而最爱买黄金的,是俄罗斯和中国。

自21世纪以来,买入黄金最多的是俄罗斯央行,其次是中国央行,两者分别买了1917吨和1616吨黄金。

俄罗斯财政部长西卢安诺夫(Anton Siluanov)表示,从长期来看,投资黄金比投资其它金融资产更具可持续性,并将部分国家财富基金投资于黄金上限翻倍,即由原来的20%提升至40%。[3]

中国方面,根据5月7日,中国央行公布最新黄金储备数据,中国4月未黄金储备6676万盎司(约1893吨),堆起来大概也就100立方米大小,如果放保险箱里,速度与激情5里面那个大小的,大约需要五个。

如果让货拉拉来搬个20公里,大约要花个六万块。

俄罗斯:不得不买

尽管,中国和俄罗斯都是21世纪以来最大的黄金买家,但是从历史数据来看,两者购买黄金的节奏并不相同。

俄罗斯是年年买。2000年,俄罗斯央行的黄金储备仅为384.4吨,自2006年以后,俄罗斯便开始持续买进黄金,巅峰时期,一年买了274吨。

别看俄罗斯财政部长说投资黄金有多好,实际上俄罗斯买黄金的理由很简单:

首先作为资源出口大国,俄罗斯每年都会出口大量的石油以及天然气,赚取大量的外汇后,需要购买黄金来平衡外汇风险,有些甚至直接以黄金结算。

其次,俄乌战争打响后,俄罗斯受到制裁,为保证卢布汇率稳定,俄罗斯紧急采取的措施之一就是,将卢布直接与黄金挂钩—1克黄金等同于5000卢布[4]若按照当时的黄金价格计算,兑美元汇率约为80:1,而卢布兑美元则是150:1。

该措施推出后,卢布兑美元恢复80.89:1。[5]

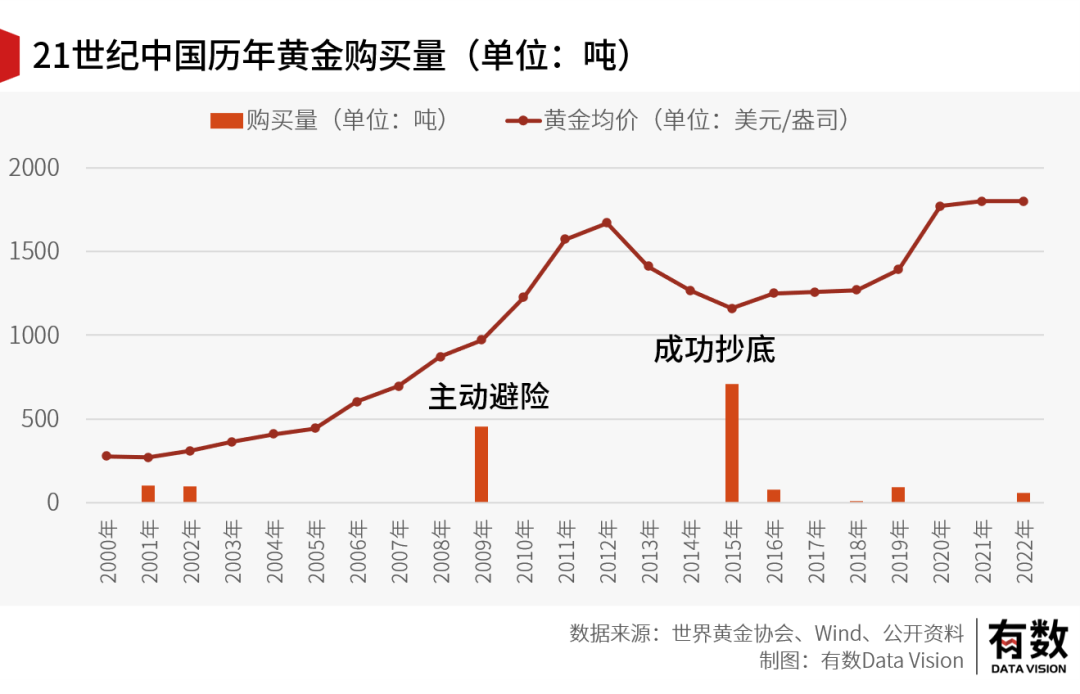

中国:择时购买

中国央行买黄金更加讲究择时。中国央行大量购买黄金主要集中在一些特殊年份,即在2009年和2015年,购入量分别为454吨和708吨。

2009年中国大量买入黄金,主要是为了对冲美国次贷危机的影响。

据WGC的数据显示,由于普遍担心美元贬值,各国央行总共买入280亿美元的金条,均价为每盎司978美元。其中,三大新兴经济体中国、俄罗斯和印度买入最多,其他小弟如菲律宾、哈萨克斯坦等国家也在哪一年将美元储备转向黄金。

后视镜的角度来看,2015年中国大量买入黄金,更像我国央行的一次精准抄底。

从伦敦金的历年均价来看,2015年的黄金价格是近十年的底部,并且从目前的趋势来看,金价很难再回到2015年的情况。

谁最爱卖黄金?

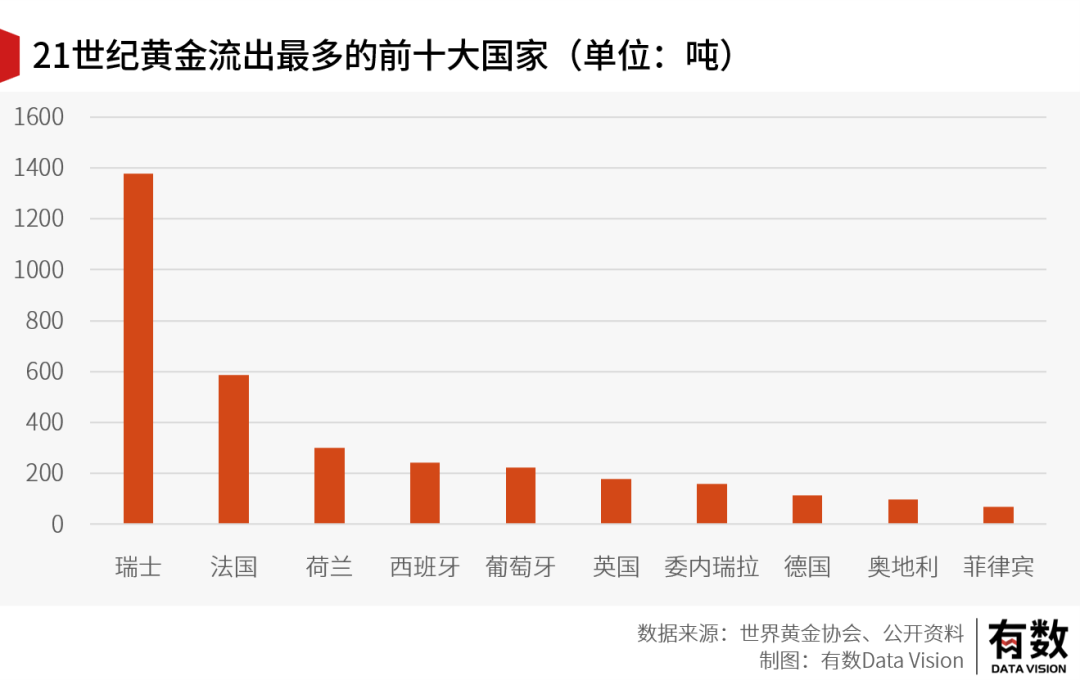

虽说美国黄金以流出为主,但21世纪以来,卖出黄金最多的是瑞士。

毕竟1971年,美国就宣布赖账,打破美元与黄金的刚兑,此后美国的黄金储备一直维持在8133吨的水平。

而21世纪以来,瑞士共卖出了1379吨黄金,巅峰时一年卖了283吨黄金,是目前所有低收入国家整体储备的4.6倍。其次是法国,期间共卖出588吨黄金,巅峰时一年共卖了160吨黄金。

黄金的避险属性

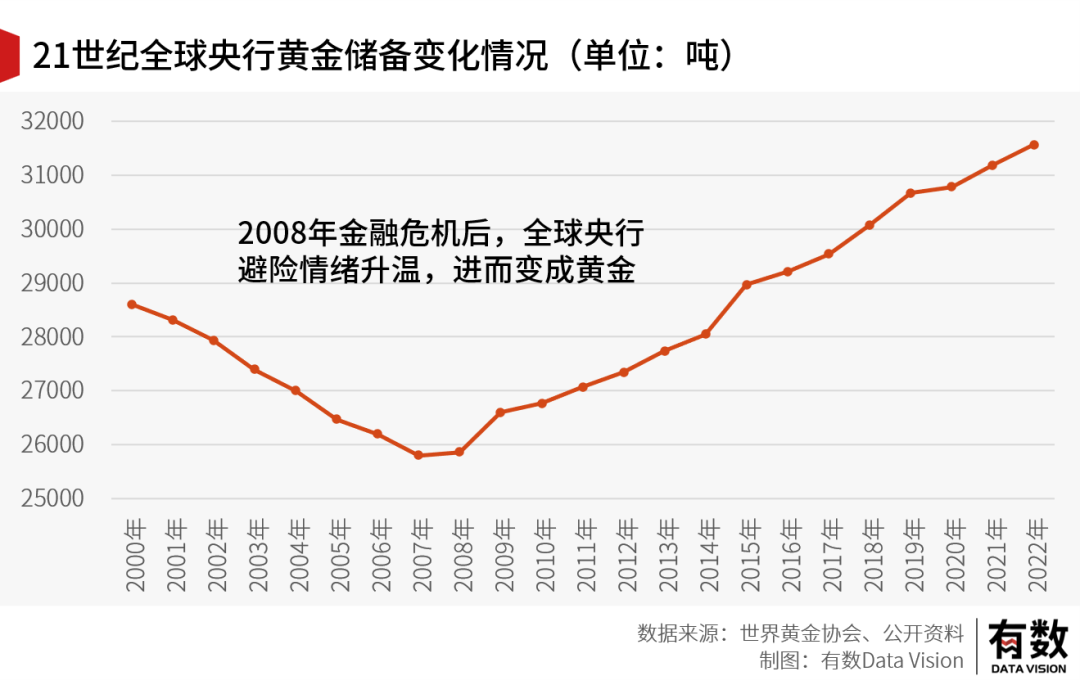

从卖出的时间点来看,这些国家央行还存在着一个共性,那就是卖出的时间点普遍集中在2008年以前,占比在91%。

原因在于,2008年金融危机爆发后,央行避险意识提高,而黄金天然具备的避险属性,因此大幅削减了黄金出售的比例,甚至摇身一变从空头变成多头。

而放眼全球,这种“空转多”的共识更加明显。

在2008年以前,全球央行其实是一个坚定的黄金空头,在2008年之后,全球央行化身成为最坚定的买家。

原因在于,2008年金融危机爆发后,美国开始一边印钞,一边发债,其他国家只能眼睁睁的看着自己手里的美元贬值。

因此,天然具备货币属性的黄金,自然而然的成为各大央行的“座上宾”。更何况,理论上美元是无限的,而黄金是有限的,当然最重要的是,美元的印钞机只有美国有。

除此之外,相比美元的贬值,黄金还能升值,据统计近55年黄金的年化收益率是7.62%。[2]

黄金的二八定律

对于个人而言,黄金首饰,一定程度上象征着个人财富,那么对国家而言也会是这样吗?

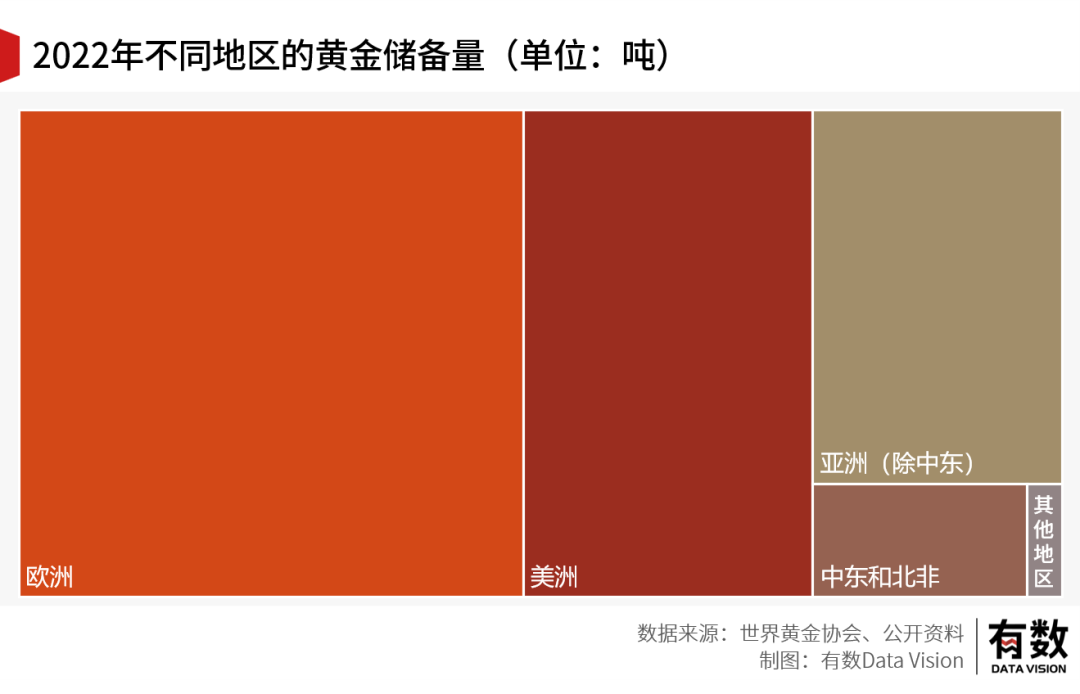

社会财富在分配上存在二八定律,而这个定律在全球黄金分配同样存在。从地域上看,相对比较富裕的欧美大陆,黄金储备量接近2.4万吨,其中欧洲地区1.53万吨,美洲地区为0.87万吨。

而其他地区的央行,就算把他们的黄金储备全部相加,也仅仅超过了0.75万吨,连欧洲的一半都不到。

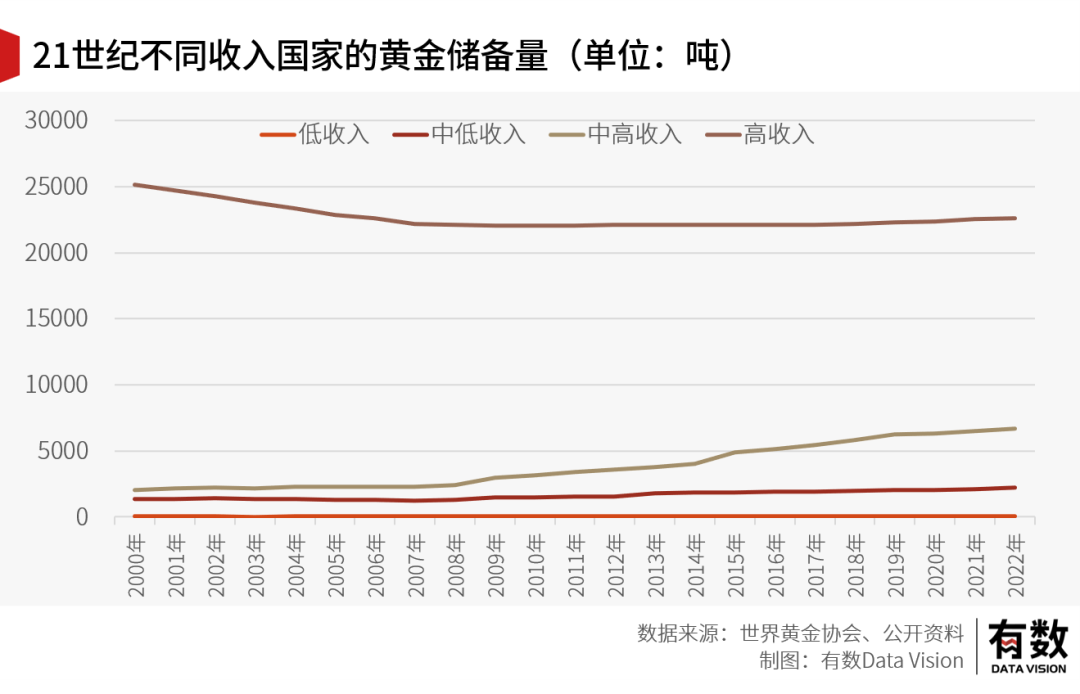

其次,按照国家收入的加入来看,这种现象更加明显。2000年,高收入国家央行的黄金储备,份额是全球央行黄金储备的88%。

尽管随着经济全球化,中等收入国家靠着廉价劳动力或是自然资源,从高收入国家换来了黄金,但差距依然巨大,高收入国家的黄金储备一直远大于其他国家。

以2022年数据来看,高收入国家的黄金储备,份额占比依旧在70%以上,分别是中高,中低,低收入国家的3.4倍,10.2倍以及370倍。

67年后超越美国

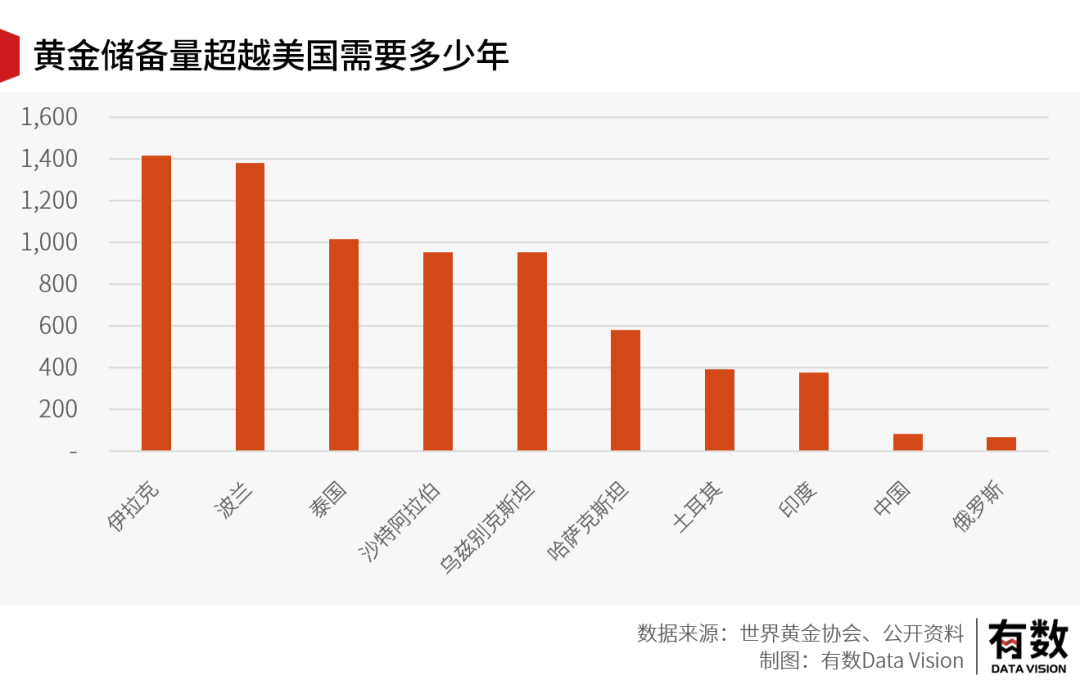

社会分配中,除了二八定律之外,还存在因分配产生的阶级流动。如果买入量前十的国家,按照近20年的平均速度持续买入黄金,他们需要买多久才能超越美国?

在这些国家当中,能够在100年以内实现这个目标的,仅有俄罗斯和中国。其中俄罗斯最快,仅需要67年,中国则需要83年。而伊拉克,波兰,泰国三个国家,如果要实现这一宏伟目标,均需要一千年以上。

假设金价按照2000美元,想实现超越美国的目标,俄罗斯需要花费3749.94亿美元,这些钱能够支持俄罗斯和乌克兰再打三年。中国的话,需要3937.15亿美元,能够再修13个三峡大坝。

尾声

引用经济学人杂志的一段话:

“当其他的东西都有风险的时候,黄金看起来是一个很好的投资。大多数人都期待着黄金长时期担起保值品的职责,即使它价值下降了,黄金也能打造成各种漂亮的形状,戴在脖子上,来吸引邻居们的注意力。这些都是人们从几乎没有价值的股票中得不到的。”

诚然,佛像和圣母玛利亚的雕塑要镀金,皇室贵族下葬要用金饰陪葬,中国大妈们也曾创下10天买300吨黄金的记录,要知道我国央行连续买入六个月,也不过116吨。

如今网上有段子说当下的主要矛盾,是人民群众拿着现金贬值,和投出去就亏损的矛盾。

然而黄金,还是一如既往的保值。

参考资料

[1]Central bank holdings,World Gold Council

[2]以史为鉴:黄金往何处去,锦缎

[3]为何多国央行持续“+黄金”,华尔街见闻

[4]俄央行放大招了!卢布将要变成卢“金”了,雪球

[5]俄卢布绑定黄金、出口卢布结算,怎么看,网易新闻

[6]这届年轻人,和央行一起抢黄金,豹变

[7]“黄金”时代的资本去向,36kr

编辑:张泽一

视觉设计:疏睿

责任编辑:张泽一

本文来自微信公众号 “有数DataVision”(ID:ycsypl),作者:严张攀,36氪经授权发布。